大型上市央企动辄超过千亿元的市值既是王冠,也是股价难以“起飞”的负担。

文丨Han

BT财经原创

很多国企超级赚钱,为什么股价都涨不起来?

为什么中石化、中国电信等一众央企A股股价升不上去?——在知乎上,像上面有关A股里的国企股大多“涨不起来”的问题,多达百条。

甚至有人直接发问:为什么炒股不要碰国企?

热门回复里,“国企业绩平稳、可炒作的题材不多”、“受政策影响较大”、“管理略显陈旧”等是频频出现的字眼。

但也有人指出,话说回来,上市以来股价翻了几倍的贵州茅台( 600519.SH )也是国资背景。如果把国企股“一棒子打死”拒之门外,显然可能令投资者错失机会。

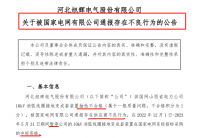

一面是“不要碰”,另一面是仍有不错的掘金机会,投资者应该如何看待国企,成了一个纠结的问题。国家电网旗下上市公司国电南瑞( 600406.SH )正好在近期发布了三季报,我们不妨以其为例,来看看它“稳字当头”的业绩和同业相比有哪些优势和不足。

国电南瑞身处绝佳赛道、又迎来政策机遇,但也面临盈利增速波动大、净资产收益率表现一般的问题。它能成为率先起舞的大象吗?

01

庞大而稳定的业绩有何隐忧?

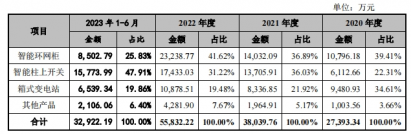

最新发布的三季报显示,国电南瑞前三季度营收录得256.16亿元,同比增长10.26%;归母净利润36.55亿元,同比上升14.49%;扣非净利润35.94亿元,同比上升15.19%。

单看三季度,公司营收同比增速10.28%,归母净利润同比上升14.53%,扣非净利润同比增长16.0%,也就是说除了扣非净利润增速有所加快外,营收和归母净利润的增速均和上半年保持持平。

值得注意的是公司庞大的市值和资产规模。尽管并不是一只“网红股”,在各路媒体的出镜率也不高,但国电南瑞市值高达近2000亿元,在A股“电网设备”板块中排名第一,净资产、净利润等指标的体量也都在行业数一数二,在最新发布的三季报里来到696.7亿元,绝对称得上“巨无霸”。

2022年三季报显示,公司股东人数近10万户。控制权方面,公司实控人为国务院国资委,最大股东是南瑞集团有限公司,后者是大央企国家电网的直属科研产业单位。

通俗地说,国电南瑞是如假包换的“央企亲儿子”。

电力是典型的“绝对垄断行业”,在我国,国家电网和南方电网两大龙头各自雄踞一方,前者更是常年入围各种“世界五百强”榜单前十名的A级央企。

整体来看,国家电网旗下一共有8家上市公司,除了国电南瑞外,还有国网英大( 600517.SH )、国网信通( 600131.SH )、涪陵电力( 600452.SH )、明星电力( 600101.SH )、西昌电力( 600505.SH )、乐山电力( 600644.SH )和远光软件( 002063.SZ )——投资者用“国网系”来称呼上述上市公司。

“国网系”的业绩也是清一色的稳定增长。除去乐山电力(第一大股东为乐山国投公司)、只看国网控股的上市公司,7只A股2022年前三季度营收全线增长;净利润方面也只有国网英大和西昌电力出现下滑,剩余5只录得增长。

尤其是国电南瑞,营收体量为上述“国网系”上市公司中的第一名,并且2022年第三季度营收在近百亿元的高基数上继续保持10.28%的增速,至92.94亿元;当季净利润同比增长14.53%至15.45亿元。

公司的其他财务指标也较为稳健。三季报数据显示,国电南瑞毛利率和净利率分别为28.27%和15.20%,均好于A股电网设备行业均值,规模优势尽显。

公司现金流充沛,以2022年前三季度数据来看,公司销售商品取得现金275.4亿元,同比增幅为23.28%;反映企业盈利质量的净现比在过去五年间维持在约0.9—1.2。

负债端,国电南瑞负债2022年前三季度负债合计274.4亿元,较年初的321.9亿元下降近15%。

国电南瑞在业内还有“国企里的华为”之称,这是因为它的人均产值大幅领先于同行,体现出公司的运行效率较高。另外近些年公司研发投入持续加大,取最近五个完整财年来看,从2017到2021年研发费用的复合年均增长率达到14.5%,2022年上半年研发费同比增长11.2%至9.7亿元。

不过即便“稳字当头”,国电南瑞的财务数据也有隐忧,BT财经发现了如下三个问题。

首先,公司扣非净利润增速波动较大,换句话说,公司的增长磕磕绊绊。

虽然近几年随着营收的稳步增长,公司的扣非净利润也实现了量级的跨越,从2013年的11.7亿元猛增到2021年的55.29亿元,但是这个过程里增长率的变化非常剧烈。其中2017年和2015年公司扣费净利润同比减少12.78%和减少10.14%,出现了下滑。

其次,资产规模庞大、具备规模优势的国电南瑞的净资产收益率表现平庸,也就是说,公司虽然大,但是效率算不上行业的“排头兵”。

数据显示国电南瑞的资产规模庞大,2021年达到了727.3亿元,在A股同行业中排名数一数二,但是公司的净资产收益率表现并不靠前,且近些年出现了下降之势。比如2013年,国电南瑞扣非加权后的净资产收益率为27.09%,这个指标在2014年下滑到19.08%,2017年跌至12.80%的谷底,随后反弹,在2021年录得15.59%。这样的波动也反映出不确定性。

第三,公司的现金流方面,公司季度性出现“入不敷出”。从最近的2022年三季报到2020年三季报来看,9份报告中,有5份都出现了每股经营现金流为负的现象,即分别在2022年一季报、2021年三季报、2021年中报、2021年一季报和2020年三季报。

再回到公司本身来看,以市盈率的角度来看,公司的股价已经不便宜。目前公司动态市盈率为35.99倍,电网设备行业的130家公司中排名中上游。也因为此,有投资者曾经在知乎发表观点认为,国电南瑞估值贵、盈利不确定性大,并非理想的投资标的。