剥离

为聚焦业务于网络安全领域,提升资产质量及效益,增强可持续经营能力,2019年12月15日,南洋股份召开第五届董事会第二十七次会议,以7票同意、0票弃权、0票反对的结果通过了《关于签订资产转让意向书》的议案,拟将公司名下电线电缆业务所涉全部资产公开出售。

标的资产包括公司所持有的广州南洋电缆有限公司100%股权、南洋电缆(天津)有限公司100%股权、广东南洋电缆股份有限公司95%股权和广州南洋新能源有限公司100%股权。

经过半年多的审计准备工作,2020年5月18日至2020年5月29日,南洋在深圳联合产权交易所首次公开挂牌转让子公司股权,以23.9亿元的价格在深圳联合产权交易所公开挂牌转让标的资产,但首次挂牌期满仍无意向受让方交纳保证金及办理登记手续。

2020年6月21日,公司召开了第五届董事会第三十三次会议,决定在2020年6月22日至2020年7月6日,在深圳联合产权交易所再次公开挂牌转让子公司股权。

按照市场上的猜测,此次出售依然不会有人接受,最终会受让给郑钟南指定的关联方。

果然,第二次挂牌期至截止日7月6日,仍无意向客户交纳保证金及办理登记手续。根据郑钟南2020年5月14日签订的《资产转让意向书之补充协议书》,南洋与郑钟南指定的关联方按照既定约定签署了附条件生效的资产交易合同。

根据2020年7月15日最新披露的信息,交易对方已于2020年7月9日将履约保证金3.15亿元(累计占本次交易总对价的15%)支付至南洋指定账户。

南洋此次动作不可不说是一次精巧的操作:一方面通过补充协议,剥离毛利率低的电缆业务;另一方面能够更加聚焦于网络安全行业,同时网络安全业务也能够拿到这笔巨额现金在2020下半年进一步加大研发及市场投入;最后,通过这次受让操作,或让郑钟南在南洋的持股大幅增加,继从2011年开始大幅减持股份至今的12.33%后,通过这次动作预计将重新获得大量股权。

[page][/page]

脱离了电缆业务的南洋,到底算不算一家有“钱景”的公司?

从行业规模来看,据IDC数据显示,2019年中国网络安全支出将达到69.6亿美元,到2022年市场规模将增加至137.7亿美元,2018-2022年五年年复合增长率(CAGR)为25%,未来五年我国网络安全行业需求将维持20%以上的高增长,行业空间将持续释放。主要驱动因素有:技术、政策和事件。

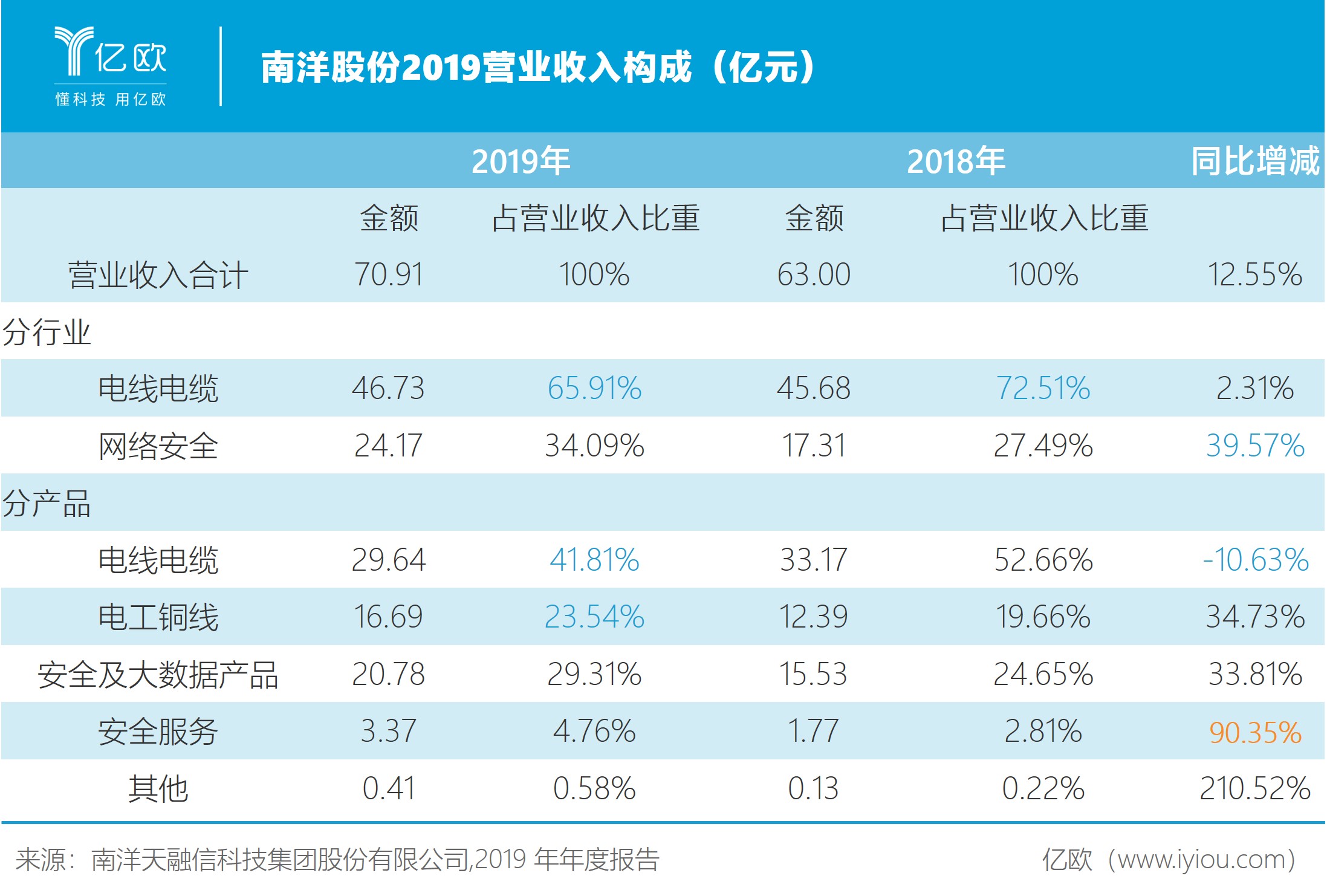

从财务数据来看,据南洋2019年报显示,电缆业务仍占总营收的六成以上,但相比2018年,电缆业务占营业收入的比重明显下降,而网络安全业务占营业收入的比重大幅提升。

虽然南洋股份近几年营收主要来自传统的电线电缆业务,但网络安全业务占比逐步提升。从毛利构成来看,网络安全业务贡献了主要的利润。

虽然公司剥离电缆业务将对其营收造成一定影响,但对利润水平的影响有限,公司有望受益于网安业务市场规模的提升,使得公司整体毛利水平有明显提振。

从引入外部资金来说,2019年年底,中电科旗下电科网信受让南洋5.01%股权,成为公司第三大股东,南洋股份得到了“国家队”的认可;同时腾讯的跟投与合作,则显著提升了公司基于产业互联网结合云与安全更好服务行业客户的能力。

从未来趋势来看,自中美贸易摩擦加剧以来,网络安全行业整个板块热度持续上升,在二级市场上的体现是相关网络安全公司股价涨幅均有明显增长。

随着安全事件频发引发的内生需求,攻防演练成为常规合规项目利好空间释放。而新的技术也催生新的应用场景和安全需求,政策方面关于网络安全行业的行业法规和政策不断,等保2.0(网络安全等级保护2.0制度)、数据安全法等政策的实施将进一步催化需求加速落地。

结语

剥离电缆业务的南洋,全面聚焦于网安主业,由于不涉及发行股份,对上市公司股权结构不构成影响。在完成电缆资产交割后,公司将正式回归并聚焦网安单一主业,并且公司整体更加互联网化、轻资产化。

目前来看,南洋通过此次战略决策成功转型,即将迈入自身的第二曲线,但与此同时,也要注意到家族化、行业竞争加剧、商誉减值等风险带来对其带来的影响。

作者: 牛得汀EO 来源:亿欧