对于优秀的上市企业而言,股权比较分散容易引发股权之争。

万宝之争之后,A股关于“野蛮人”的话题似乎已经销声匿迹,也鲜有资本再对A股上市公司发起“突袭”。

3月18日,科林电气的一则公告,将一场股权之争的戏码推向了大众视野。

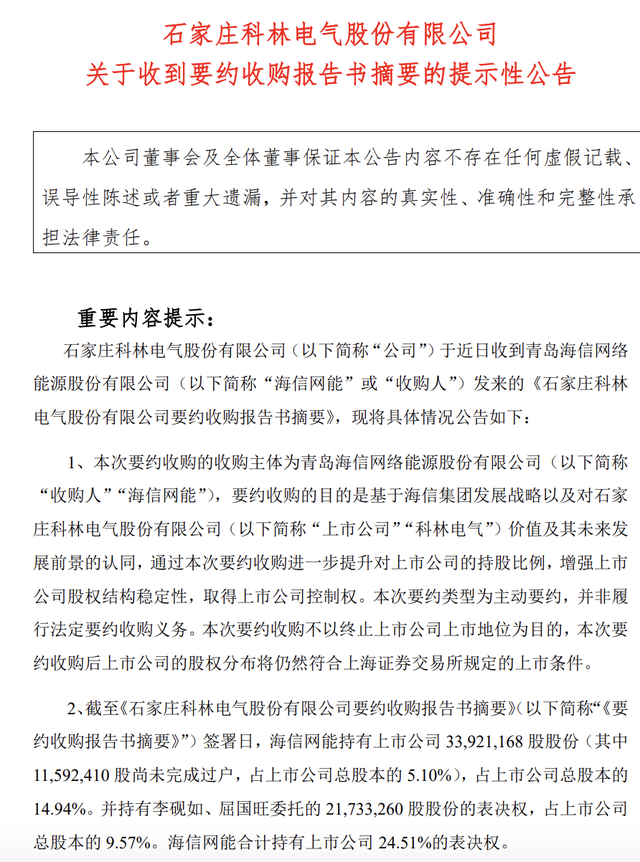

根据公告显示,第二、三大股东,联合海信网能“围猎”了第一大股东,值得注意的是,海信网能则是国资背景。

根据最新的消息显示,这场两个多月的股权之争,或许即将落下帷幕。

事情的起因是,3月18日当天,科林电气总经理屈国旺带着一些外部人士来到了公司的证券部,其中有人称代表海信网能,拿出了一份文件,文件内容是海信网能已经和多位股东签署股权转让协议,其获得了科林电气10.07%的股权以及19.64%的表决权。

这就意味着,海信网能持有科林电气股份的表决权已经高于第一大股东、董事长张成锁11.07%的表决权。

他们要求科林电气发布公告,披露股东权益变更。

根据海信网能提供的股东权益变动书显示,该公司于3月11日开始,连续五个交易日从二级市场买入共计4.97%科林电气股份。3月15日,海信网能又从七位股东手中收购5.1%股权,其中就包括副董事长李砚如、董事兼总裁屈国旺手中的3.19%股权。

此外,两人还将9.57%表决权全部委托给海信网能。

由于在财报的披露窗口期,上市公司高管不能买卖公司股票,因此海信网能的突击一度让董事长张成锁无力还击。

受此影响,科林电气股价短期内出现暴涨,最高涨幅超过了50%。如果从2月,其涨幅超过了140%!

面对强势的海信网能,张成锁也给予了一定的反击。5月7日,张成锁通过签署一致行动人协议,与包括邱士勇在内的三位高管合计约持有科林电气17.46%的股权比例。

根据媒体报道,4月29日至5月7日期间,张成锁、邱士勇两人持续增持公司股份共34.28万股,而另外一大股东石家庄国投集团也进行了增持。

5月13日晚,科林电气发布公告称,要最高斥资近15亿元要约收购科林电气20%股权。这也预示着,两个多月以来的股权争夺,可能会迎来“终局之战”。

根据公告内容显示,海信网能向除收购人以外,科林电气全体股东的非限售流通股发出部分要约,要约收购股份数量为4541.88万股,占公司总股本的20%,要约收购的价格为33元/股。

海信网能总经理史文伯对媒体表示,此次要约收购的目的是海信网能进一步提升对科林电气的持股比例,增强公司股权结构稳定性,取得上市公司控制权。

如果此次要约收购完成,那么海信网能持有科林电气的股权将接近35%,拥有的表决权将达到45%。

消息发布之后,5月14日科林电气股价一字涨停。

目前,科林电气收盘价格为31.56元,距离其33元的收购价格空间不足10%,也就是说,海信网能要在要约收购期满之后,其收购股份数额不低于3429.12万股,即科林电气股份总数的15.1%。此次要约收购就算完成,当然按照目前的股价,其要约收购可能存在失败的风险。

侃见财经认为,科林电器的股权之争,此前已经早有端倪。早在2022年4月,张成锁、李砚如、屈国旺等五人就不再签署一致行动人协议,这也为今天的分道扬镳埋下了隐患。

从事件的发展来看,目前双方都已经开始了增持公司股份,这场所谓的保卫战,也提醒一些优质的且股权比较分散的上市公司,其不仅需要注意上市公司业绩稳定,还需要关心股东回馈。

原文标题 : 暴涨140%,科林电气股权争夺战,迎来终局之战?