文/乐居财经 李姗姗

热电联产,顾名思义为热力电力联合生产,通常使用煤炭或燃气等燃料来产生高温蒸汽,蒸汽驱动汽轮机转动从而产生电能。同时,高温蒸汽还可以通过热交换器产生热水或其他热介质,用于供暖或加热等用途。

9月的最后一个工作日,一家从事热电联产的企业——和特能源(福建)股份有限公司(下称“和特能源”)沪市主板递交了招股书,打破了9月份上交所IPO受理“独苗”的局面,成为上交所该月IPO受理的第二单项目。

此次IPO,和特能源计划募集资金6亿元,其中4.9亿元用于扩产,1.1亿元用于补充现金流及偿还银行贷款。

募资补流的背后,是和特能源短期偿债能力承压,截至2023年3月末,公司短期借款、应付票据及一年内到期的非流动负债为1.06亿元,占同期现金及现金等价物余额的比例为115.55%。

同时,受制于原材料煤炭价格上涨,近年来和特能源热电联产业务毛利率大幅下跌,公司业绩多年处于增收不增利的状态。

此次申报IPO前,和特能源实施了高额突击分红,2022年-2023年分别分红1.93亿元、1.02亿元,分别占公司2021年度、2022年度归母净利润的比例高达261.7%、129.6%。两次分红,公司实控人严勇夫妇合计落袋2.83亿元,用于偿还民间借贷等。

一、突击分红助实控人偿还民间借贷

俗话说,三百六十行,行行出状元。高中毕业后,严勇曾尝试过很多行业,试图选择一个自己擅长的。

1998年2月,23岁的严勇进入医药行业,去往福建省福清市医药公司(现为福建省福清市华春医药有限公司) 任销售经理;两年后,他转入体育行业,在福清市力普体育活动中心担任总经理;任职不到三年,严勇再次转行,选择了拍卖行业,在福建力普拍卖有限公司干了6年总经理。

2009年,身处而立之年的严勇站在了人生的十字路口,这一年,他做了一个大胆的决定,从厦门和济工贸有限公司手中接过了一家从事供热管网输送服务的公司——和特供热,开始涉足热电联产行业。辗转多个行业后,他最终选择在此扎根。

2013年6月,伴随着和特新能源的诞生,严勇正式开启了他的热力及电力生产供应生意。

不过,此次冲刺上交所IPO的企业并非和特供热及和特新能源,而是和特能源,其前身福州市和特投资有限公司成立于2012年7月,由严勇、倪必鸿出资1000万元设立,二人分别持股95%、5%,其中倪必鸿代严勇的妻子林建芳持股,并于2014年进行代持还原。

刚成立时,和特能源还是一家从事房地产业、交通设施业、生物工程、矿产资源业等行业投资业务的公司。直到2020年12月,计划挂牌新三板的严勇、林建芳夫妇才将和特能源的经营范围变更为从事发电、输电、供电业务,并完成了股份制改革。

和特能源自成立至2022年1月挂牌新三板前,公司股东方一直都只有严勇、林建芳二人,是典型的“夫妻店”。

2022年11月,和特能源完成首次定向增发,引入51名股东,均为自然人股东,募集资金6868.95万元,发行价格为18.61元/股。

IPO前,2023年1月,和特能源实施限制性股票股权激励计划,以9.32元/股的价格向16人授予260万股股份,产生股份支付费用2415.4万元,该限制性股票的有效期为8年。

两个月后,和特能源再次进行定增,以18.61元/股的价格募集资金1058.05万元,新增5名股东,其中包括林建芳的母亲林俊云。

递表前,和特能源共有63位股东,均为自然人股东。实控人严勇、林建芳夫妇及一致行动人林俊云直接持有公司88.47%股份,对公司具有绝对的控制权。

在引入外部股东前,严勇曾连续多年拆借资金给和特能源,这部分资金的来源则为严勇的对外借款。

和特能源披露,公司在业务发展阶段对资金的需求量较大,但自身融资渠道较少,向银行等金融机构获取灵活的信贷资金较为困难。在公司需要临时资金周转时,严勇会将其自有或自筹资金临时拆借给公司以缓解公司的资金压力。由于看好公司未来的盈利能力,严勇于2009年至2021年陆续以自身可从公司项目中获得的收益为基础,向其亲友及部分员工借款,并支付借款利息。

2020年及2021年,严勇新增借款1945.57万元、32.5万元;2021年及2022年初,借款余额分别为7377.12万元、7409.62万元,借款人人数均为55人。

而在此次申报IPO前,和特能源实施了突击大额分红。2022年5月,公司推出2021年度的利润分配方案,进行现金分红1.93亿元。按照彼时严勇、林建芳95%、5%的持股比例来算,二人分别获得分红1.83亿元、0.1亿元。

2022年7月,严勇在收到分红后,向55名借款人偿还了其个人借款本金7409.62万元及约定利息,共支付1.09亿元,还清了其所有筹集的民间借款本金及利息。

2023年5月,和特能源继续进行大手笔的分红,推出2022年度利益分配方案,派发现金红利1.02亿元,并向公司股东转增股本5685.9万股。

两次2021年和2022年利润分配中,和特能源的分红金额分别占当期净利润的比例为261.7%、129.6%,严勇夫妇二人合计落袋2.83亿元。

二、主营业务毛利率“断崖式”下跌

和特能源是一家以燃煤为主要原材料的主营工业园区热电联产和污泥耦合发电的企业,公司及子公司和特新能源、和特供热主要从事蒸汽的生产、运输、供应以及电力的生产和销售。此外,公司依托规模化的供热管网设施,提供蒸汽管网运输服务。

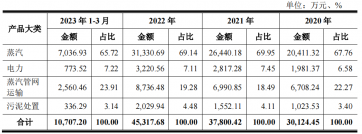

2020年-2022年及2023年一季度,和特能源实现营业收入分别为3.14亿元、3.83亿元、4.55亿元及1.07亿元,持续增长。

热电联产及蒸汽管网运输业务为主要收入来源,报告期各期,公司热电联产及蒸汽管网运输业务的合计收入金额分别为2.91亿元、3.62亿元、4.33亿元及1.04亿元,占总收入的比例分别为92.7%、94.52%、95.14%及96.51%。

虽然营业收入不断增长,但和特能源净利润却呈震荡下滑趋势,报告期内,公司取得净利润分别为1.16亿元、7374.89万元、7870.55万元及1839.9万元。

利润下滑的背后,主要是原材料成本上涨幅度较大。和特能源使用的主要原材料为煤炭,煤炭金额占公司各期主营业务成本中原材料金额的比例分别为94.89%、94.89%、95.07%及98.26%。

报告期各期,公司采购煤炭均价分别为592.3元/吨、898.25元/吨、1183.62元/吨及957.61 元/吨,2021年及2022年同比分别上涨51.65%、31.77%,2022年煤炭采购价格较2020年近乎翻倍。

为降低煤炭价格持续上涨带来的不利影响,和特能源对公司产品进行了提价,2021年及2022年,公司蒸汽销售单价分别为178.35元/吨、212.94元/吨,不过,二者相比2020年分别仅上涨了20.22%、43.5%。

提价有限,导致和特能源利润空间受到挤压,2020年-2022年,公司热电联产业务主营业务毛利率分别为33.73%、13.93%、5.83%,可谓“断崖式”下跌。

目前,煤炭价格仍呈现上涨趋势,这或将对和特能源的利润进一步带来挑战。

国家统计局数据显示,今年9月中旬无烟煤(洗中块)、山西优混(5500大卡)、焦煤(主焦煤)价格分别为1387.6元/吨、920.3元/吨、2034.4元/吨,与9月上旬相比涨幅分别为2.2%、6.7%和3.4%。

据海通证券预计,随着季节因素、国外市场因素等影响,今年四季度煤炭价格仍将维持高位态势,而未来煤炭价格的走势或仍将进一步影响和特能源的利润空间。和特能源也坦言,若煤炭价格在未来出现持续上涨的情况,将对公司的经营业绩产生不利影响。

除了毛利率波动较大以外,和特能源对大客户的依赖程度也较大。据招股书,公司销售区域集中于元洪投资区及江阴港城经济区。报告期各期,公司对主要客户国能热电的销售毛利金额分别为5501.56万元、5727.05万元、7460.43万元及250.31万元,占比分别为38.56%、49.80%、65.26%及68.93%,构成对单一客户的毛利集中及依赖。

三、财务数据严重“打架”

乐居财经《预审IPO》注意到,和特能源招股说明书与其在新三板挂牌期间信息披露的内容存在不小的差异,差异涉及重大风险事项、主营业务产品、核心技术和财务数据四个类别。

存在差异最多的一项是财务数据,信息披露共有19处不同。其中,研发费用金额差距较大,2020年-2021年,新三板挂牌期间和特能源的研发费用分别为1110.6万元、1291.49万元,而此次招股书披露的金额分别为230.37万元、258.22万元。

对于出现差异的原因,和特能源解释称,主要是执行2021年底文件《企业会计准则解释第15号》所致。

招股书显示,目前,和特能源的研发费用基本上为职工薪酬,包括研发人员工资、奖金、社保、公积金等。

公司研发费用率低于同行平均值,且差距愈来愈大。报告期内,公司研发费用率分别为0.73%、0.67%、0.45%及0.37%,同行平均值分别为0.71%、0.75%、1.16%及1.24%。

目前,和特能源主要研发项目仅有两项,分别为“基于自动化的汽轮机发电检测预警系统的研发”和“关于提高蒸汽锅炉余热回收效率的研发”,预算合计360万元。

从员工质量上来看,和特能源研发部技术组组长黄志云为专科学历。公司现有核心技术人员仅有2人,技术人员为16人,占总员工数量的10.32%。同时,公司40岁及以上的人数占比近48.39%,本科以上人数仅有12人,占比不足8%,公司团队缺乏核心竞争力。

除了因会计准则导致的差异外,和特能源也存在前期会计差错的情况。对于“购买商品、接受劳务支付的现金”等共计7个财务数据出现的前后不一致情况,和特能源表示,“原分类列表不准确,属于前期会计差错更正”。

四、短期偿债能力承压

此次IPO,和特能源计划募集资金6亿元,将投入福清市元洪投资区集中供热管道建设项目、福清市江阴工业区集中供热管道及管廊建设项目、福清市元洪投资区集中供气项目。

不过,和特能源的产能利用率并不高,招股书显示,报告期内,公司蒸汽产品的产能利用率分别为63.77%、47.9%、46.44%及42.09%;电力的产能利用率为93.65%、45.29%、43.4%及39.61%

和特能源表示,2021年公司热电联产二期工程完工后,公司实现了循环流化床锅炉“两炉-备”及汽轮发电机“一机一备”的生产模式,故2020年后产能利用率相对偏低。但去除备用产能后,蒸汽与电力产品的产能利用率也不足70%。

除了拟投入扩产外,和特能源还计划用1.1亿元募资金额来补充流动资金、偿还银行贷款,这显示出公司存在较大的债务压力。

2020年-2022年及2023年第一季度,和特能源的资产负债率分别为41.65%、32.44%、40.16%及36.03%,与行业平均值差距较大,同期,同行业可比公司资产负债率平均值分别为41.6%、28.07%、26.84%及27.89%。

公司各期流动负债占总负债的比例分别达69.68%、69.71%、88.19%及86.9%。业内人士表示,一般情况下,流动负债占总负债比率高,说明企业的资金短缺,企业在短期内将有大量债务需要偿还,这不仅会影响企业的偿债能力,还可能会影响企业正常的生产和经营活动,从而带来巨大的财务压力。

报告期各期末,和特能源流动负债中的短期借款、应付票据及一年内到期的长期借款合计金额分别为7012.81万元、6788.57万元、1.15亿元及1.05亿元,占公司当期现金及现金等价物余额的比例分别为83.33%、201.74%、212.84%及115.55%。

和特能源坦言,若公司下游客户出现财务状况恶化导致公司经营资金回流不及预期,使得公司无法及时对银行借款等债务进行偿还,公司将面临一定的偿债风险。

报告期各期,和特能源流动比率分别为1.11、1.54、1.16及1.39;速动比率分别为0.9、1.1、0.91及1.26。远低于同行业可比上市公司流动比率均值1.16、3.34、3.28及3.74,速动比率均值0.9、3.05、2.55及2.98,反映出和特能源偿债能力不及同行。

附:和特能源上市发行中介机构清单

保荐人:民生证券股份有限公司

主承销商:民生证券股份有限公司

发行人律师:上海泽昌律师事务所

审计机构:立信中联会计事务所(特殊普通合伙)

评估机构:联合众和土地房地产资产评估有限公司

原文标题 : IPO前突击分红,实控人曾涉足民间借贷