文:权衡财经研究员 余华丰

编:许辉

IPO企业的业绩成长性,仍是证监会关注的重点之一,按主板的隐性25%年增长来看,一旦IPO企业出现了业绩下滑,表现在报表上,自然是各项朝下的箭头或负数。有一家公司2022年1-3月,营业收入较上年度同期降低17.18%;扣非归母净利润较上年度同期降低43.14%。直接影响到预期的2022年上半年报表为负。

前文涉及的公司即苏州未来电器股份有限公司(简称:未来电器),其拟在创业板上市,保荐机构为中泰证券。本次发行股票数量不超过3,500万股,且占发行后总股本的比例不低于25%,拟募资5.33亿元用于低压断路器附件新建项目、新建技术研发中心项目和新建信息化系统项目。2022年6月20日回复了第二轮问询并更新了招股书。

未来电器系自然人企业借集体名义创办,莫氏持股超9成;报告期高毛利率产品能耗管理模块营收从过亿降至2万元;员工受教育水平低,未披露研发费用率与同行差异性;竞争对手正泰电器一度营收占比近三成,应收款项融资过亿;报告期产能利用率不足,银行转贷近三千万。

自然人企业借集体名义创办,莫氏持股超9成

2001年8月30日,北桥镇集体资产经营公司、庄基村经济合作社与开关附件公司(已于1998年改制为由自然人出资的有限责任公司)签署《协议》(下称“三方协议”)。开关附件公司作为实际出资方出资人民币100万元,以北桥镇集体资产经营公司的名义出面申办苏州未来电器厂;未来电器厂设立后,实际企业资产为开关附件公司所有,并由开关附件公司自主经营,自负盈亏;未来电器厂享受的福利免税部分归集体所有,按镇政府统一规定,由镇财政所与庄基村经济合作社、开关附件公司进行结算。截至2001年8月28日,未来电器厂(筹)已收到投资者北桥镇集体资产经营公司缴纳的货币出资100万元。此时的开关附件公司已于1998年改制变更为莫建平、莫文艺及朱凤英出资的一家有限责任公司。

2008年5月5日,未来电器厂改制更名为“苏州未来电器有限公司”。2008年6月20日,以剥离后不含集体资产的企业净资产中的500万元作为注册资本,由莫建平、莫文艺、朱凤英出资设立未来有限。北桥集体资产公司全部出资款100万元及投资收益1,643.46万元于2008年5月31日前,已由未来电器厂按协议足额上缴,净资产中无集体资产。

公司于2015年3月进行股改,2015年8月4日在新三板挂牌,证券简称为“未来电器”,证券代码为“833054”,自2018年8月1日起终止。

截至招股说明书签署日,莫文艺直接持有公司5,375.72万股股份,占公司总股本的51.20%,为公司控股股东。莫文艺之父莫建平持有公司1,795.32万股股份,占公司总股本的17.10%;莫文艺之母朱凤英持有公司897.66万股股份,占公司总股本的8.55%;莫文艺之配偶楼洋直接持有公司300万股股份,占公司总股本的2.86%,同时,楼洋为浩宁投资的普通合伙人,能够实际控制浩宁投资,浩宁投资持有公司1,131.30万股股份,占公司总股本的10.77%;莫文艺、莫建平、朱凤英以及楼洋合计拥有未来电器90.48%的表决权,为公司共同实际控制人。

莫文艺,1981年11月出生,中国国籍,于2022年2月取得澳大利亚永久居留权;楼洋,1981年9月出生,中国国籍,于2022年2月取得澳大利亚永久居留权。

截至招股说明书签署日,公司股东埭溪创投持有的股份为国有股;埭溪创投持有公司100万股,占公司总股本的0.95%。公司股东中,力合智汇、惠州东升、埭溪创投、孟溪创投、国创至辉、广州弘晟为私募投资基金。2020年和2021年,公司现金分红金额分别为1,531.18万元和1,575万元,两年分红合计3,106.18万元,按莫氏家庭的持股比例,近2,800万元的分红已落袋为安。

公司报告期确认股份支付费用金额分别为641.95万元、333.91万元和985.57万元。证监会要求说明报告期各期相关股份支付相关股权转让(包括合伙份额转让)的具体情况、对应的相关人员及任职情况等,进而结合具体情况说明相关转让的性质是否属于股份支付的范围,论证股份支付对象是否准确、恰当。

对于合伙份额受让方系非公司员工的,上述非公司员工与莫文艺、楼洋系多年朋友关系,经协商后入股,虽然授予非公司员工股份的目的并不是为了获取服务,但鉴于上述人员受让的是员工持股平台的合伙份额,且非公司员工入股价格低于股份公允价值,因此,确认相关的股份支付费用。

报告期高毛利率产品能耗管理模块营收从过亿降至2万元

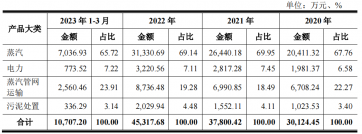

未来电器主营业务为低压断路器附件的研发、生产与销售。报告期内,公司营业收入主要来自于框架断路器附件、塑壳断路器附件和智能终端电器。2019年-2021年,公司实现营业收入分别为3.512亿元、4.614亿元和4.589亿元,实现归母净利润分别为6,097.24万元、9,702.44万元和8,052.19万元。报告期各期,公司经营活动产生的现金流量净额分别为4,315.53万元、3,775.60万元及1.444亿元。2019年和2020年,公司经营活动产生的现金流量净额低于同期净利润。

报告期各期,框架断路器附件产品收入占比分别为17.04%、18.04%以及24.11%,毛利率分别为22.38%、21.96%以及19.48%。框架断路器附件收入占比的上升主要系由于框架电动操作机构和铜排触头业务的快速增长所致。由于铜排触头毛利率较低,若铜排触头业务增长速度显著高于框架断路器附件(不含铜排触头)业务增长速度,将会导致框架断路器附件整体毛利率大幅下滑。

塑壳断路器附件方面,根据测算,2018年至2020年,公司塑壳断路器附件市场份额超过50%,塑壳断路器主机厂对塑壳断路器附件选配比例约为9.00%。塑壳断路器附件收入的增长主要取决于塑壳断路器的市场规模及低压配电市场的智能化转型速度。2015年至2020年,塑壳断路器年均复合增长率为6.62%,增速较为缓慢。

根据中国电器工业协会通用低压电器分会复函,2017年至2020年,未来电器塑壳断路器附件产品总产量、总销量在全国同类企业中排名第一。

报告期各期,未来电器主营业务毛利率分别为36.51%、41.08%和33.30%,高于可比同行5-10个点。

能耗管理模块是公司针对沙特智能电表项目新研发设计的产品。2020年和2021年,公司能耗管理模块收入分别为1.189亿元和3,620.05万元,毛利率分别为57.77%和55.18%。2021年上半年,公司通过正泰电器、常熟开关及美高电气参与沙特智能电表项目已完成集中供货,2021年下半年未能持续获得能耗管理模块的大额订单。受此影响,2021年全年,公司能耗管理模块产品收入同比大幅下降,进而导致2021年全年营业收入及净利润下滑。

对比下2021年一季度,公司实现能耗管理模块收入2,814.88万元,毛利额1,588.46万元,而2022年一季度,公司能耗管理模块仅实现收入2.35万元,毛利额0.83万元所致,公司营业收入,归母净利润以及扣非后归母净利润较去年同期均有所下降。

截至招股说明书签署日,公司虽然已取得正泰电器12.85万台、美高电气5万台能耗管理模块预计订单,后续是否能继续获得能耗管理模块订单,取决于客户能否获得ECB(外置断路器)的订单及沙特电网或其他“一带一路”国家何时启动ECB(外置断路器)招标,同时,海外疫情情况亦对ECB(外置断路器)招标造成一定影响,因此,公司能耗管理模块业务是否持续具有不确定性。若公司无法继续获取能耗管理模块的大额订单,将导致公司营业收入在短期内出现下滑以及主营业务毛利率下降。

报告期各期,公司智能保护器的毛利率分别为26.14%、26.29%和21.09%;智能模块的毛利率分别为54.58%、55.74%和51.25%。此外,随着能耗管理模块产品的交付,该产品的高毛利率势必会吸引新的竞争对手不断加入,即使公司获得能耗管理模块相关的大额订单,能耗管理模块的产品单价及毛利率将会有所下降,进而对公司经营业绩造成不利影响。