02 行业空间小 未来增长乏力

电能质量监测行业是一个市场较小的行业,根据公司的测算,下游市场需求在2021年-2025年约有26.7亿元-40.76亿元的市场需求,平均每年约为5.34亿元-8.115亿元。

根据《2018 电能质量行业发展白皮书》数据,2017年电能质量监测装置市场规模已达5.93 亿元,而2021年-2025年的平均值中位数才6.72亿元,若以此来看,公司未来在电能质量检测装置领域的增速并不会很快,可见,虽然沾上了点新能源概念,但公司所属市场其实受益很少。

近五年,公司营收始终没有突破1亿大关,营收和扣非净利润相比2017年反而下滑,毫无成长性可言。

从供给端来看,目前电能质量监测行业市场竞争日益加剧,国内从事电能质量监测产品生产的企业除了公司之外,还包括深圳市中电电力技术股份有限公司、安徽振兴科技股份有限公司、山大电力(NQ:872972)、易司拓(NQ:835490)等。

公司上游主要采购的原材料包括屏柜、机箱、印制板、电源以及芯片、存储卡、阻容件等电子元器件。其中芯片采购金额最高,2020年占公司总采购额得19.44%,不过由于公司采购芯片的代理商和贸易商渠道较多,且主要需求的芯片均存在类似功能的替代型号芯片,所以芯片供应短时间内并非核心问题。

公司所面临的核心问题是对美国风河公司 vxWorks 操作系统存在依赖,近年来公司所生产的基于vxWorks 操作系统的产品约占总营收的35%左右,而且此授权使将于2022 年7月到期。若到期后公司无法获取新的研发使用授权或授权费用大幅提高,将会对公司造成不良影响。

不过公司在2020年已经尝试采用Linux开源操作系统, 目前该项目已经完成工程样机,性能指标能够满足电能质量在线监测终端要求,公司未来将进一步测试,预期2022年可以小批量试制及挂网试运行以降低VxWorks 操作系统的依赖风险。

由于行业特征,公司下游客户集中度较高,2020年前五大客户占公司总营收的57.09%,其中国家电网一家占比35.90%。

03盈利能力强 成长性不足

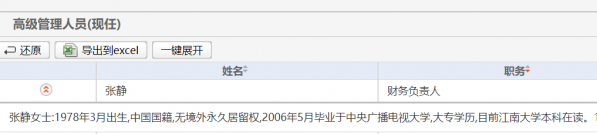

公司的控股股东是灿能咨询、章晓敏、林宇、金耘岭,其合计持有公司68.94% 股份。实际控制人为章晓敏、林宇、金耘岭三人。现任高管中所有成员均有不同比例的持股,除实控人外其他高管合计持有17.73的公司股份,股权绑定有利于团队的稳定发展。

近几年公司的营收规模和扣非净利润几乎都没有任何增长,这也与前文行业的情况相吻合,公司在电力监测领域的市场拓展似乎已经很难再进一步。

不过公司的盈利能力还是比较强的,在负债率不足20%的情况下,持续多年净资产收益均大于15%,毛利率更是常年高于60%。

2019年-2021年公司毛利率整体呈现下滑趋势,这主要是因为因疫情影响,部分地区公司人员无法去现场服务,通过委托第三方执行,委外技术费用较高。

此外,公司的净利润质量比较高,经营性现金流在大多年份均为正,且与净利润额相近。历史上公司共有6次分红,合计8500万元,可见是赚到了真金白银。

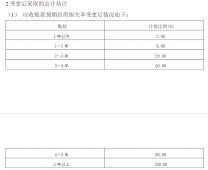

公司应收款占当期营收的30%左右,且1年以内的应收账款占比在90%以上,同时考虑到公司下游大多为电网类客户,因此公司出现大额坏账损失的风险较小。

公司存货占流动资产的比例低于15%,截至2021 年6月30日,库龄1年以上部分的发出商品占比为13.73%,这主要是因为部分项目建设周期较长,导致产品不能安装调试未达到确认收入条件所致。但由于绝对金额较小,所以发生大额存货跌价损失的概率并不大。

在研发费用投入方面,与同属电力系统自动化行业的柯林电气(NQ:836844)、红相股份(SZ:300427)相比,并不存在很大差异。由于公司的经营规模较小,在技术积累上处在相对劣势的。这点从专利数上有所体现,根据企查查数据,公司专利数为33个,杭州柯林为159个,红相股份为212个。

04 进入新的红海 募投项目无吸引力

公司本次计划募资约1.5亿元主要建设电能质量检测治理综合产品生产项目。所谓电能质量监测治理综合产品,指的是公司从原有主要从事电能质量监测拓展到电能质量治理领域,形成监测+治理的一体化解决方案。

该项目实施的主要目的是开拓企业用户侧的电能质量“监测+治理”市场,项目实施后,公司业务重心将向企业侧倾斜。

目前公司的电能治理产品有CN-APF有源电力滤波器、CN-SVG静止式无功补偿装置、 CN-SPC 配网动态三相不平衡控制装置。

CN-APF有源电力滤波器采用新一代半导体功率变换器件,功能强大的全数字控制平台,使得该系列滤波器在产品性能和功能上都达到业界较先进水平。主要特点如下:

·具有智能消除谐振功能,适应性强;

·具有基波无功补偿以及不平衡补偿功能;

·可选全谐波补偿或者选定次数谐波补偿;

·模块化设计,灵活配置,可以多机并联运行,便于扩展容量;

·智能变频控制;

·精确消除谐波,补偿速度快。

CN-SVG静止式无功补偿装置产品特点:

·卓越的无功补偿效果 Cos0.99 [COSφ0.99]级无功补偿功能;

·稳定快速的无功补偿效果;

·模块化设计理念,并柜容量高达 2.4Mvar;

·宽电压覆盖范围:SVG600 系列机型全面兼容 480V,600V,660V,690V 四个电压等级;

·插拔式设计,方便易维护;

·系统超高效率:采用三电平拓朴,大功率模块化设计,整机效率大于 98.5%。

根据测算,项目实施后,公司营收将从2020年8181万增长至2023年的约1.11亿元,年化复合增速为10.89%。

此外电能治理行业与电力监测行业相比,虽然市场空间变大,根据智研咨询《2020-2026 年中国电能质量治理市场深度调查与投资战略研究报告》数据,2019 年电能质量治理市场总规模为 1210.50 亿元,预计 2025 年将增长至1,720.80 亿元。但行业的竞争激烈度比监测行业更甚,国外生产电能质量治理产品的厂商主要有ABB 集团、西门子、罗克韦尔自动化、通用电气等,国内有如盛弘股份( 300693 )、思源电气( 002028 )、上能电气( 300827 )等上市公司,想要在激烈的竞争中拓展新的市场绝非易事。

公司本次募资计划发2,024.92万股,发行价为 5.8 元/股,以2021年扣非净利润2522.91万摊薄后计算PE(TTM)为21.72倍。同行可比公司红相股份2021年大幅亏损,若以2020年正常年度扣非净利1.99亿计算,PE约为27.37倍,杭州柯林2021年扣非净利为9444.84万,对应PE(TTM)为33倍。公司上市前共有流通股699.47万股,加上本次增发的2024.92万股,上市后流通市值将达到1.58亿元。

总的来看,灿能电力属于典型的小而美公司,在细分领域有较高的市场占有率,公司盈利能力强,而且赚到的都是真金白银。公司原有监测业务市场空间狭小,增长乏力,竞争格局较差的行业,行业内竞争激烈;募投项目计划拓展的电能质量治理行业竞争更为激烈,未来3年内业绩增速有限。

公司对于一些喜欢吃股息的投资者在低估时可能有机会,但中长期看成长潜力不是很明朗。就打新来说,公司估值具备一定的性价比,加上上市流通值小,可能会受到资金炒作。

特别说明:文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

原文标题 : 北交所打新之灿能电力:电能质量监测隐形冠军遭遇成长瓶颈,能否打造第二增长曲线?