- 这是 海豚投研 的第 265 篇原创文章 -

“除非垄断,但凡人类能制造出来的东西,都是过剩的,这是恒定的规律。短缺的情况一定是阶段性出现的,过剩才是常态化。隆基这么多年,一直打造的是过剩状态下的竞争力。”——隆基股份创始人李振国光伏行业卷,终极追求是极致降本,技术壁垒也不算太高,还上演了无锡尚德的倒塌、通威厮杀保利协鑫等戏码,所以对长期空间极大的光伏赛道龙头,资本市场给出的估值也是比较吝啬的。

上篇《隆基股份(上):拐点逼近,“光伏茅“还能更香?》我们提到隆基股份当前的几个核心关注点如下,并且回答了前两个问题,本片我们来看技术路线和估值两个问题。2021年上游硅料疯狂涨价,未来硅料价格走势如何?硅料价格下降对公司的基本面有哪些影响?2021年前硅片环节盈利空间相对更好,吸引老玩家扩产,新玩家加入,在激烈竞争中,可预见硅片环节盈利下行?隆基股份的优势何在?技术路线变更是光伏行业发展的主题,路线押错,前置的研发和产能投入全部打水漂。当前行业存在的主要技术变革是什么?隆基股份在新技术上的布局如何?高估值问题,股价过于透支未来?

先上结论,感兴趣的可以看正文的论述:

以下为正文:

一技术:成本是尺寸之争的胜负手电池环节技术领先

技术仍未成熟的成长性行业,存在一个显著的共同风险,就是技术迭代导致的龙头更替。

隆基股份押注单晶路线,依靠技术突破基本实现了单晶对多晶的全面替代,赢得了光伏行业“光伏茅”的美称。而在光伏行业仍处于追求极致成本的当前,身为龙头的隆基股份一样面临竞争对手的挑战,主要集中在硅片环节的尺寸之争和电池片环节的P型到N型的进步,而这两点本质上都是降本增效。

【1】硅片尺寸:182 VS 210

2019年以来硅片尺寸扩大成为明显趋势。此前行业在155-166mm之间混战,行业标准不清晰。

2020年中,以“隆基+晶科+晶澳”为首的七家光伏企业发布182mm的硅片标准,市场成为“M10联盟”。2020年底,“中环+天合+日升”等光伏企业又发布了210mm硅片标准联合倡议。硅片尺寸之争正式拉开序幕。

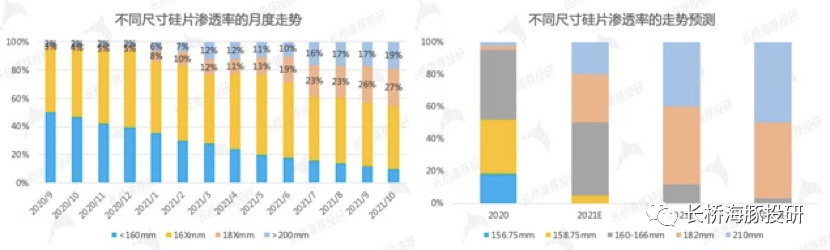

2021年月度数据来看,182渗透率更高,但210渗透率也在快速提升,182和210的纷争尚未见分晓,但可以确定是182和210大尺寸硅片会继续快速替代166mm以下的硅片。

中国光伏行业协会对未来的预测见下图,从预测趋势上来看,隐含的似乎是182mm和210mm渗透率齐头并进,未来5年内和谐共存的景象。

数据来源:CPIA、贺利氏光伏、券商研报,长桥海豚投研

关于硅片的尺寸之争,硅片尺寸大固然可以降本,但硅片尺寸并非越大越好,配套最重要。硅片尺寸的大幅变化,需要电池片产线、光伏玻璃、组件边框、支架等随之调整,行业标准统一在合适的尺寸上,有助于降低行业无效的摩擦。

近期,中环股份在最新报价中新增了218mm的硅片,其目的主要就是因为5串218mm和6串182宽度一致,解决了玻璃、支架等不兼容的问题。从中环的角度来看,218硅片基于210平台生产制造,无需新增产线。

中环的这一举动更加肯定了182和210和谐共存的可能性。210mm比182mm更大,理论上应该可以做到比182mm更低的度电成本,但其中还涉及到各家企业成本控制能能力的问题,而我们在上篇中已经说明了隆基股份硅片业务的成本优势极其优势的根源。

所以对于此次的尺寸之争,长桥海豚君认为短期内快速替代到182mm硅片的可能性很小,和谐共存的逻辑是通顺的,不过不得引起重视的是隆基股份成本优势可能被削弱。

【2】电池片:P型 PK N型

首先简单介绍一些必要的概念。

P型电池和N型电池的区别主要在于硅片类型。P型硅片是指在硅材料中掺杂硼元素,P型电池是在P型硅片上扩散磷形成P-N结;N型硅片是指在硅材料中掺杂磷元素,N型电池是在N型硅片上注入硼形成P-N结。N型电池因为N型硅片的磷元素均匀性低、N型硅片得率低、注入硼较难等原因而制造成本更高。

至于我们经常看到的BSF电池、PERC电池、HJT电池等,其命名依据的是电池制备工艺。P型电池的制备技术:Al-BSF、PERC单面、PERC双面等;N型电池的制备技术:PERT/PERL、TOPcon、HJT等;

数据来源:券商研报、长桥海豚投研

光伏电池片主流技术路线经历了BSF电池到PERC电池的技术演进,PERC电池已占据80%以上的市场份额。不过PECR电池的量产效率已经接近24%左右的市场极限,进一步挖掘的空间不大。电池厂商的研发重心开始转向新技术,以TOPcon、HJT和IBC等N型电池技术为主流发展方向。

2021年光伏SNEC会展上,隆基、晶澳、天 合、晶科、阿特斯等头部企业纷纷展出N型组件产品,预示着光伏行业N型时代的开启。从理论上讲,N型电池具备转换效率高、弱光效应好、双面率高、无光衰等优点。

数据来源:百度百科、券商研报、长桥海豚投研

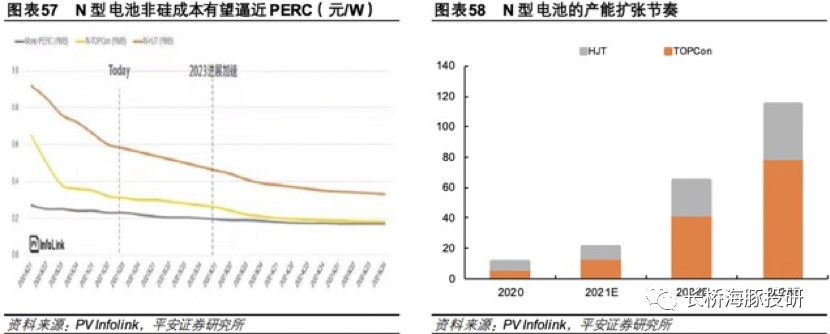

N型电池技术参数上有优势毋庸置疑,但对于追求极致降本的光伏产业来说,低成本量产才是关键。

TOPcon电池:生产工艺比PERC电池增加2-3步,即在PERC产线基础上增加硼扩、LPCVD和湿法刻蚀机台,单GW的新增投资额约0.5亿元;

HJT电池:生产工艺与PERC电池完全不同,只能新投产线。HJT产线需要的四大设备分别是制绒清洗设备、非晶硅沉积设备、透明导电薄膜设备和丝网印刷设备,其中非晶硅沉积设备和透明导电薄膜设备投资占比较大,合计超60%,虽然剩下的制绒清洗设备和丝网印刷设备目前已经实现了国产化,但占比更高的设备国产率低,导致生产成本高昂。

HJT电池的关键材料包括低温银浆和靶材,也是HJT电池成本高的原因。HJT电池必须用低温银浆,低温银浆依赖进口,市价高于高温银浆,并且HJT电池单片银浆用量更大;靶材主要被日本住友垄断,价格高昂。

从企业产能布局来看新技术的进展,TOPcon电池适合过渡:隆基股份新建电池项目中至少18GW是TOPcon电池,HJT电池方面,隆基不断刷新全球记录,2021年10月底宣布HJT电池效率突破26.3%。通威股份有15GW产能预留了TOPcon电池技术升级空间;晶科能源和天合光能处于技术布局、研发突破阶段。2021年11月,晶科能源推出Tiger Neo N型TOPCon组件。参考晶科的规划,Tiger Neo组件将于2022年一季度正式量产,2022全年产能规划 10GW,产能占比20-25%,2023年这一占比将达到 50%-60%。

HJT电池主要是新玩家在扩产,HJT电池目前主要还受制于生产设备国产率低、原材料价格高昂等制约。目前建设HJT产能的玩家包括:华晟已有500MW,招标2.3GW;爱康 已有500MW,招标1.9GW;金刚玻璃招标1.2GW、明阳招标1GW;老牌电池厂主要包括通威 已有1.5GW产能,阿特斯已有0.3GW,晶澳招标0.3GW。

除了上述市场认可的主流技术路线,光伏电池片环节还面临了其他技术路线的挑战:

钙钛矿电池:一种化合物电池,与晶硅电池技术路线差异大。协鑫光电投建的全球第一条100MW大面积钙钛矿光伏组件中试线正在攻克量产工艺难题,组件效率18%以上(当前的PERC电池效率接近24%),但成本低于晶硅电池70%,性价比明显。并且相比晶硅电池,钙钛矿技术还迎合了叠层技术,HJT钙钛矿叠层电池最高效率可达30%以上(隆基目前单纯的HJT实验室效率全球第一,也才26.3%)

所以对电池技术的变革,海豚君认为隆基此前引领了PERC电池的发展,但PERC电池已接近理论效率的上限,新电池技术纷纷涌现,而隆基在过度形态的TOPcon电池产能积极布局,但在HJT、钙钛矿等新技术上的产能布局略显保守,面临挑战也是不争的事实。